商品先物取引の税金について

1. 商品先物取引は「申告分離課税方式」が適用されます。

個人のお客様が国内の商品取引所で行われている商品先物取引の決済(受渡しによる決済は対象となりません)を行った事により年間の損益を通算して利益となった場合には、その決済を行った日の属する年分の所得として、他の所得と合算しない「申告分離課税」により課税されます。

2. 税率は20%(所得税15%+住民税5%)+復興特別所得税(所得税×2.1% ※)です。

居住者又は国内に恒久的施設を有する非居住者が商品先物取引の決済を行ったことにより生じた利益に対して15%の税率により所得税が課税されます。また、居住者については別に5%の住民税も課されます。

東日本大震災からの復興のための施策を実施するのに必要な財源を確保する特別措置として「復興特別所得税」がかかります。所得税額に2.1%を乗じた額となります。

※ 2013年1月1日から2037年12月31日まで(25年間・個人のみ)

3. 互いに損益通算することができるデリバティブ取引について

損益通算ができる取引

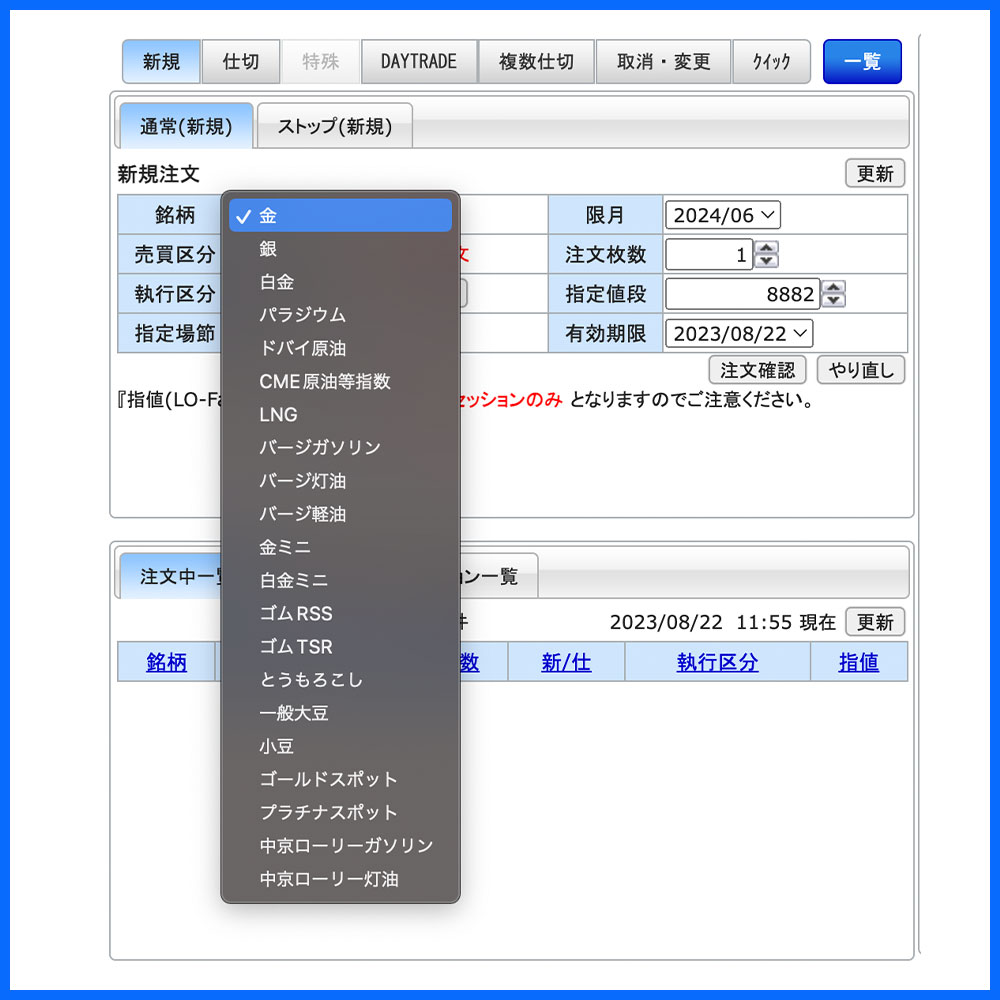

| ① | 国内の商品取引所における商品先物取引、商品指数等先物取引、商品先物オプション取引 (例:金、金ミニ、白金、白金ミニ、ガソリン、原油、ゴム、一般大豆、とうもろこし、コメ等) |

|---|---|

| ② | 国内の証券取引所における有価証券先物取引、有価証券指数等先物取引、有価証券オプション取引 (例:日経225先物取引、同オプション取引等) |

| ③ | 国内の証券取引所又は金融取引所における金利先物取引、外国為替証拠金取引(FX取引)、カバードワラント (例:くりっく365、大証FX、ユーロ円3ヵ月金利先物等) |

| ④ | 店頭商品デリバティブ取引(金、石油、穀物等の商品を原資産とする取引)、店頭金融商品デリバティブ取引(通貨、金利、有価証券等の金融商品を原資産とする取引)、店頭カバードワラント(国内の商品取引所・証券取引所・金融取引所に上場されていない、店頭取引形式によるデリバティブ取引) (例:商品CFD取引、証券CFD取引(店頭取引形式によるもの)、FX取引(店頭取引形式によるもの)) |

4. 損失については3年間の繰越控除ができます。

年間の通算額が損失となった場合には確定申告の必要はございませんが、確定申告を行うことで翌年から3年間にわたってその損失の金額を先物取引による所得の金額から控除することができます。

※ 繰越期間中は連続して確定申告を行う必要があります。

5. 他の商品先物取引業者での利益や損失も通算できます。

弊社の他に複数の商品先物取引業者でお取引を行った場合、すべてのお取引の年間損益を通算して確定申告を行うこととなります。

また、法人のお客様につきましては、法人税が課されます。

売買差損益金及び手数料に関しては、発生した日付が該当する事業年度の益金もしくは損金として計算される事になります。

建玉を維持した状態で事業年度を超える場合、事業年度最終日の帳入値段で計算された値洗損益金通産額もその事業年度の益金、もしくは損金として計算される事になります。

ただし、この期末に計算された値洗損益金通産額は、翌事業年度期初に戻入処理が行われます。

またお客様の事業において商品先物取引をヘッジ会計として認められる場合は値洗損益金通産額は益金、もしくは損金として計算されません。詳細は担当税理士とご相談ください。

書類の書き方や詳しくは日本商品先物振興協会「商品先物取引と税金」、国税庁にてご確認ください。

金地金を売買した際の税金について

消費税

金地金をご購入の際は、購入額に対して消費税を支払う事になります。

金地金をご売却の際は、売却代金に対して消費税を受け取る事になります。

所得税

金地金を売買した際に利益が発生した場合の所得は、原則的に譲渡所得として課税されます。給料など他の所得と合わせて総合課税の対象となります。

※ 地金の保有期間が5年を超える場合の売却時は、課税対象が譲渡所得の半分に減額されます。

譲渡所得の特別控除の額は、その年の金地金の譲渡益とそれ以外の総合課税の譲渡益の合計額に対して50万円です。

また、営利を目的として継続的に金地金の取引をしている場合、譲渡所得ではなく事業所得または雑所得として総合課税の対象となる場合があります。

詳しくは最寄りの税務署にお問い合わせください。

資料のご請求・口座開設に関するお問い合わせ

投資アドバイザー

【受付時間】平日 8:00〜17:30

オンライン取引 オアシス

【受付時間】平日 8:30〜19:00